Disminución de Pagos Provisionales de ISR para Personas Morales

28 de febrero de 2023

Pagos Provisionales de ISR | Personas Morales

Para efectos de la determinación de pagos provisionales de ISR, las personas morales del Título II de la Ley del Impuesto Sobre la Renta los efectúan sobre una utilidad estimada de acuerdo con la calculada en el ejercicio anterior, dicha determinación puede llegar a tener variaciones significativas cuando los porcentajes de utilidad varían de manera considerable por cambios relevantes en el actual entorno económico y de negocios.

Por lo que podemos aplicar el procedimiento que se establece en artículo 14 de la Ley del Impuesto Sobre la Renta, el cual consiste en disminuir el coeficiente de utilidad que se aplicará a los pagos provisionales a partir del segundo semestre del ejercicio y de esta manera no sean superiores al Impuesto Sobre la Renta del mismo ejercicio aprovechando esos recursos financieros para fines de la operación de la compañía.

Sin embrago, entre los cambios aprobados a la Ley del Impuesto sobre la Renta (ISR) para 2022, destaca la reforma al Artículo 14, séptimo párrafo, inciso b), que trata sobre la disminución de pagos provisionales en la segunda mitad del ejercicio.

En la exposición de motivos referente a ese año se especifica que la reforma al artículo 14, párrafo séptimo, inciso b), de la Ley del ISR, relacionada con la autorización prevista en dicho precepto se refiere al coeficiente de utilidad y no así a la disminución de los pagos provisionales que derivan de la variación de dicho coeficiente.

Asimismo, se señala en dicho precepto que en caso de que el pago provisional se hubiera cubierto en una cantidad menor a la que corresponda, se deberá presentar la declaración complementaria conducente a fin de que se cubran las cantidades omitidas, con la actualización y los recargos respectivos.

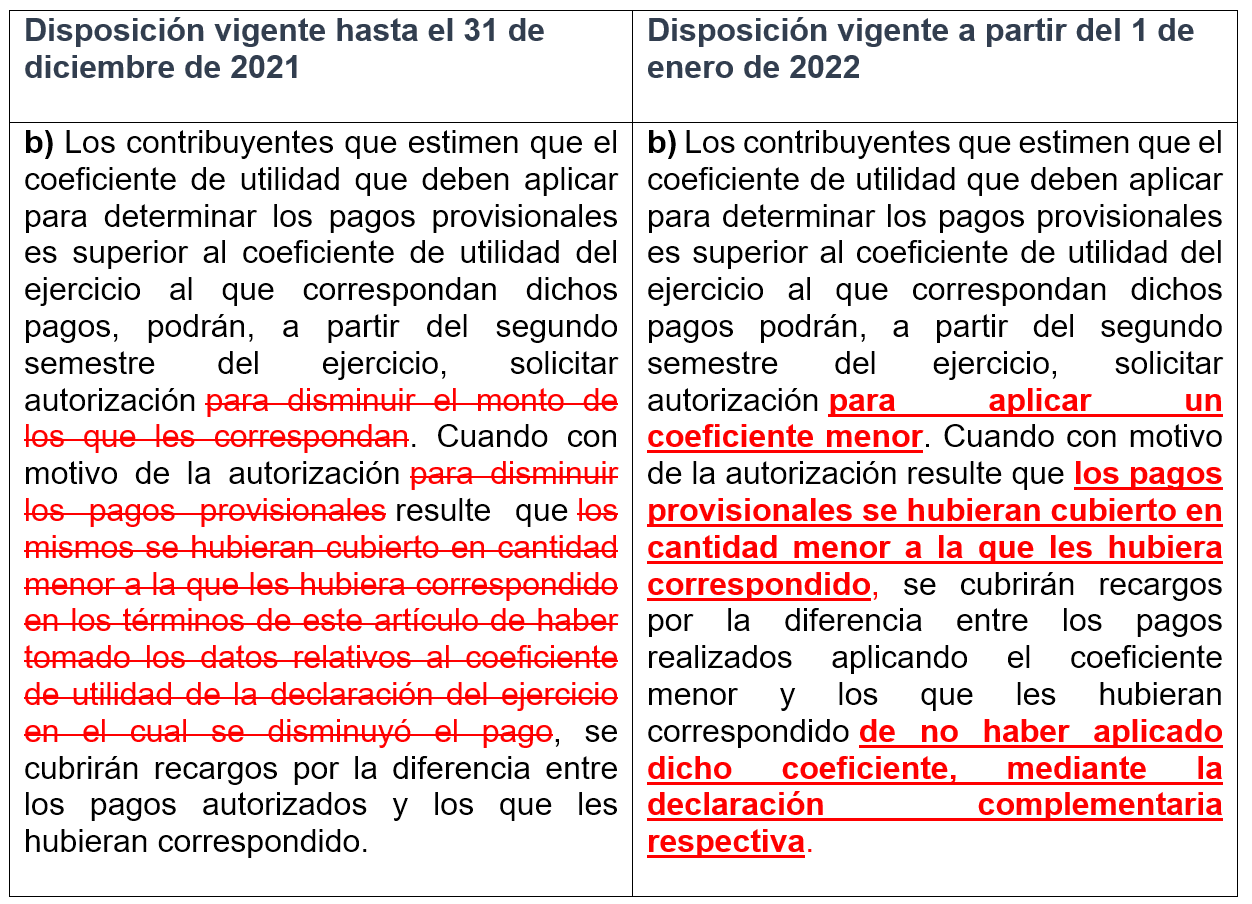

A continuación, se presenta el esquema comparativo del cambio al artículo 14, párrafo séptimo, inciso b), de la Ley del Impuesto Sobre la Renta:

De acuerdo con la disposición vigente hasta el 31 de diciembre de 2021 cuando el Coeficiente de Utilidad obtenido en dicho año sea igual o inferior al estimado, el contribuyente no tendría que efectuar ningún ajuste y solo en caso contrario, la empresa debería pagar recargos sobre la diferencia acorde a lo previsto en el artículo 21 del CFF.

De la nueva redacción de la disposición en vigor se desprende que siempre se van a causar recargos debido a que los pagos provisionales se van a cubrir en cantidad menor a la que le corresponde de no haber aplicado dicho coeficiente, ya que no se refiere a que se debe comparar contra el coeficiente que se genera en el año por el que se solicita la autorización, como se señalaba antes de 2022. Esto nulifica el beneficio de este procedimiento. En este caso, los contribuyentes siempre tendrían que pagar recargos al finalizar el año pues, como se ha indicado, el coeficiente reducido en el segundo semestre siempre resultará menor al coeficiente de la primera mitad, por razones evidentes.

Se esperaba que a través de las reglas de Resolución Miscelánea Fiscal se precisara un tratamiento similar a la norma vigente en 2021; sin embargo, solo se contempla en la regla 3.1.24 de la Resolución Miscelánea Fiscal para 2023 el tratamiento del pago de recargos, que, en lugar de realizarse mediante la presentación de declaraciones complementarias de pagos provisionales, se realizará mediante la declaración anual que se presente en términos de lo dispuesto en el artículo 9 de la Ley del ISR.

Conclusión

En el proceso para solicitar disminuir los pagos provisionales del segundo semestre del ejercicio, primeramente, se debe evaluar el impacto financiero de los recargos junto con la correspondiente actualización, lo cual implica un costo que antes no se tenía. Posteriormente, cumplir con los requisitos y formalidades para presentar la solicitud en tiempo y forma y esperar su respectiva resolución por parte de la autoridad.