Tratamiento Fiscal de Dividendos Distribuidos

27 de septiembre de 2022

Tratamiento fiscal de dividendos distribuidos

Antecedentes:

Son dividendos las utilidades que se distribuyen a los socios o accionistas de una sociedad mercantil, después de que se ha pagado el impuesto sobre la renta.

En la Ley del Impuesto Sobre la Renta no existe una definición del término “dividendos”; sin embargo, se enumeran aquellos conceptos que para efectos fiscales debemos considerar como tales (Artículo 140 LISR).

Las Normas de Información Financiera hacen mención de la distribución de dividendos en los casos de los tenedores de acciones preferentes o bien del aumento del capital (NIF C-11).

Clasificación de los dividendos:

1.- Dividendos en efectivo: La forma más usual de pagar los dividendos es mediante cheque nominativo no negociable o a través de transferencias de fondos.

2.- Dividendos en acciones: Se refiere a las utilidades distribuidas mediante la entrega de acciones o partes sociales de la propia sociedad que las generó, por la decisión de los accionistas de aumentar su participación en el capital de la sociedad o bien, que con dichas utilidades se efectúe el pago de la suscripción de un aumento de capital decretado con anterioridad.

3.- Reinversión de dividendos: En ocasiones los dividendos pagados en efectivo son reinvertidos para aumentar el capital social de la sociedad, caso en el cual el dividendo pagado inicialmente en efectivo, se convierte en acciones

4.- Dividendos en especie: El pago se realiza entregando bienes y/o servicios que sustituyen al efectivo

Dividendos y dividendos fictos o asimilables:

Las personas físicas deben acumular los dividendos a sus demás ingresos y pueden acreditar, contra el impuesto que se determine en su declaración anual, el ISR pagado por la sociedad que distribuyó las utilidades, siempre que quien efectué el acreditamiento considere como ingresos acumulables, además del dividendo, el ISR pagado por la sociedad.

Las personas físicas que reciban utilidades de una sociedad están sujetas a una tasa adicional del 10% de ISR sobre los dividendos distribuidos que provengan de utilidades generadas a partir del ejercicio 2014. El impuesto se considera como pago definitivo.

Lo importante es el año de donde provienen las utilidades y no la fecha en que se distribuyan.

También se consideran dividendos o utilidades distribuidas en los siguientes casos:

a) Intereses y participaciones en la utilidad.

• En los estatutos sociales se puede establecer que las acciones, durante un periodo que no exceda de tres años, contados desde la fecha de la emisión de las mismas, tengan derecho a percibir intereses no mayores al 9% anual. (Artículo 85 y 123 LGSM), por lo tanto, al ser considerados fiscalmente los intereses como dividendos distribuidos serán no deducibles.

Este tratamiento no es aplicable a las S. de R.L. en cuyo caso los intereses son deducibles.

b) Préstamos a socios o accionistas, a excepción de aquellos que reúnan los siguientes requisitos:

• Que sean consecuencia normal de las operaciones.

• Que se pacten a un plazo menor a un año.

• Que el interés pactado sea igual o superior a la tasa .98% mensual y 11.76% anual.

• Que efectivamente se cumplan las condiciones pactadas.

c) Los gastos que no sean estrictamente indispensables para los fines de la actividad (no deducibles) y beneficien a los accionistas.

d) Deducciones falsas o ingresos acumulables menores a los realmente obtenidos, que además de considerarse como dividendo presunto, se incurre también en un delito de defraudación fiscal.

e) La utilidad fiscal determinada en forma presuntiva, así como la modificación de la utilidad o pérdida fiscal por la misma autoridad, ingresos sobre compras no registradas, ingresos presuntos de información de terceros, son considerados dividendos.

f) La modificación de la utilidad fiscal por modificación de ingresos o deducciones efectuadas entre partes relacionadas.

Determinación del impuesto en la distribución de dividendos

1.- Las personas morales que paguen intereses por el capital aportado, participaciones en la utilidad y préstamos a socios que no cumplan con los requisitos establecidos en la LISR, calcularán el impuesto sobre la renta aplicando la tasa del 30% y será de carácter definitivo, aún teniendo saldo en la Cuenta de la Utilidad Fiscal Neta.

2.- La determinación del impuesto sobre la renta deberá determinarse multiplicando el factor del 1.4286 por el dividendo y el resultado se multiplicará por la tasa del 30%; el impuesto será acreditable en el ejercicio en que resulte a cargo y los dos siguientes y el impuesto que no haya sido acreditado pudiendo hacerlo, perderá derecho hasta por el monto que debió haberlo efectuado.

3.- Los dividendos distribuidos y sean reinvertidos en acciones o partes sociales de la misma persona moral dentro de los 30 días naturales siguientes a su distribución, se considera que se pagaron hasta que se haga un reembolso de capital o liquidación de la sociedad.

4.-Tratándose de las personas morales que se dediquen exclusivamente a las actividades agrícolas, ganaderas, pesqueras o silvícolas deben multiplicar los dividendos o utilidades distribuidos por el fator que se obtenga de dividir la unidad, entre el factor que se obtenga de restar a la unidad el resultado de dividir el impuesto que se deba pagar entre la utilidad o los dividendos distribuidos.

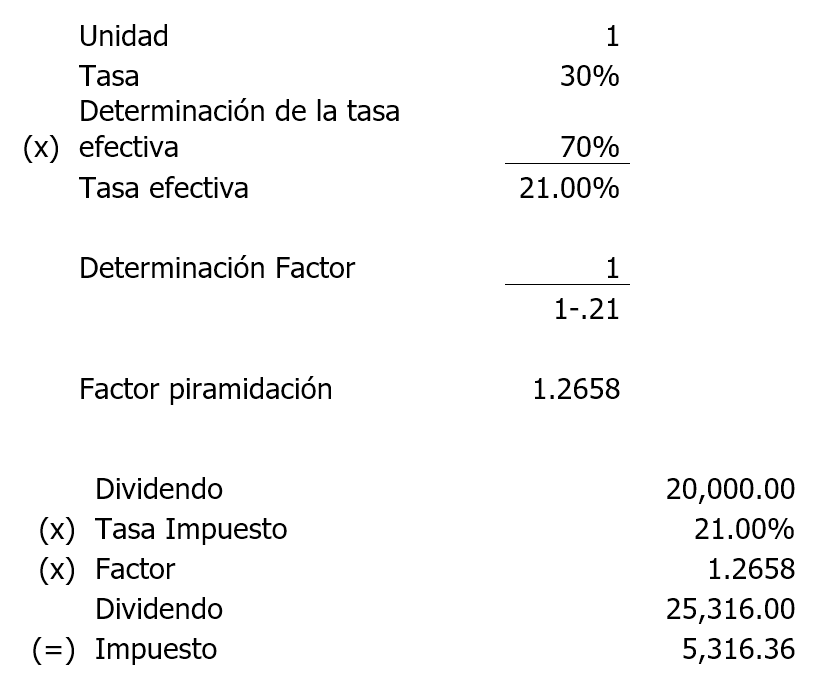

Ejemplo de la determinación:

Factor de piramidación de dividendo reducido

5.- El pago del impuesto correspondiente a la distribución de dividendos será a más tardar el 17 de mes inmediato siguiente a aquel en el que se pagaron las utilidades a sus socios o accionistas.

CONCLUSIÓN:

En el pago de dividendos es importante atender los siguientes aspectos:

1. Documentar debidamente, el acuerdo de asamblea que decreta el pago.

2. Asegurar que existan utilidades acumuladas suficientes en el capital contable, ya que la Ley General de Sociedades Mercantiles señala que no puede distribuirse utilidades mientras no hayan sido restituidas o absorbidas las pérdidas acumuladas y que tendrán efecto legal los actos que contravengas esta disposición.

3. Actualizar el saldo de la Cuenta de Utilidad Fiscal neta (CUFIN) , para poder distinguir si los dividendos que se pagan, provienen de la CUFIN o no.

4. En la misma CUFIN, separar las utilidades provenientes de ejercicios anteriores de 2014.

5. En caso de los dividendos que provengan de ejercicios 2014 y siguientes y sean pagados a personas físicas, efectuar la retención y entero de 10 % de impuesto sobre la renta.

¿Desea recibir más información?

Mexico Global Alliance

Sitio web Desarrollado por Miguel Cantú